Zum 1. Januar 2025 tritt eine wichtige Änderung der Kleinunternehmerregelung in Kraft, die durch das Jahressteuergesetz 2024 beschlossen wurde. Diese Neuregelung erhöht die Umsatzgrenzen und erweitert die Möglichkeiten für Unternehmen, von der Umsatzsteuerpflicht befreit zu bleiben. Der folgende Artikel gibt einen Überblick über die aktuelle und die ab 2025 geltende Kleinunternehmerregelung sowie über steuerliche Gestaltungsmöglichkeiten für kleine Unternehmen.

Die Kleinunternehmerregelung bis Ende 2024

Die Kleinunternehmerregelung (§ 19 UStG) entlastet kleine Unternehmen von der Umsatzsteuerpflicht und vereinfacht deren Verwaltungsaufwand.

Aktuelle Umsatzgrenzen

- Vorjahr: Der Gesamtumsatz darf 22.000 EUR nicht überschreiten.

- Laufendes Jahr: Es ist davon auszugehen, dass der Umsatz 50.000 EUR nicht übersteigt.

Solange diese Bedingungen erfüllt sind, können Unternehmen auf die Erhebung der Umsatzsteuer verzichten. Unternehmer müssen jedoch eine Prognose für das laufende Jahr abgeben, welche die 50.000-EUR-Grenze voraussichtlich einhalten sollte.

Inländische Beschränkung

Die Kleinunternehmerregelung gilt derzeit nur für inländische Unternehmen, sodass nur Umsätze, die innerhalb Deutschlands erzielt werden, in die Berechnung der Umsatzgrenzen einfließen.

Einmalige Anfrage

Haben Sie eine dringliche, steuerliche Frage?

Dann mailen sie uns! Unsere Experten beantworten Ihre Steuerfragen, erstellen Ihre Steuererklärung oder beraten Sie hinsichtlich steuerlicher Einzelfälle. Garantiert schnell und unkompliziert.

Anfrage stellenNeue Kleinunternehmerregelung ab 1. Januar 2025

Ab 2025 bringt das Jahressteuergesetz 2024 deutlich höhere Umsatzgrenzen sowie eine Erweiterung der Anwendbarkeit für Unternehmen aus dem EU-Ausland.

Neue Umsatzgrenzen

- Vorjahr: 25.000 EUR Umsatzgrenze.

- Laufendes Jahr: 100.000 EUR Umsatzgrenze.

Mit diesen erhöhten Grenzen können deutlich mehr kleine Unternehmen die Kleinunternehmerregelung nutzen. Wird jedoch der Grenzwert von 100.000 EUR im laufenden Jahr überschritten, entfällt die Berechtigung zur Kleinunternehmerregelung ab dem Überschreitungszeitpunkt.

Öffnung für ausländische Unternehmen

Die neue Regelung ab 2025 ist auch auf Unternehmen aus dem EU-Ausland anwendbar. Diese können die Kleinunternehmerregelung in Deutschland nutzen, wenn ihr Jahresumsatz innerhalb der EU 100.000 EUR nicht überschreitet.

Besondere Meldepflichten für ausländische Unternehmer

Für ausländische Unternehmen, die in Deutschland die Kleinunternehmerregelung beanspruchen, wird ein besonderes Meldeverfahren eingeführt (§ 19a UStG), das vom Bundeszentralamt für Steuern (BZSt) verwaltet wird. Unternehmer müssen quartalsweise eine Umsatzmeldung abgeben.

Vereinfachte Rechnungsstellung und E-Rechnungen

Für Kleinunternehmer gelten weiterhin vereinfachte Rechnungsanforderungen. Sie sind nicht verpflichtet, E-Rechnungen zu erstellen, sollten aber in der Lage sein, E-Rechnungen zu empfangen.

Steuerliche Gestaltungsmöglichkeiten und Überlegungen zur Kleinunternehmerregelung

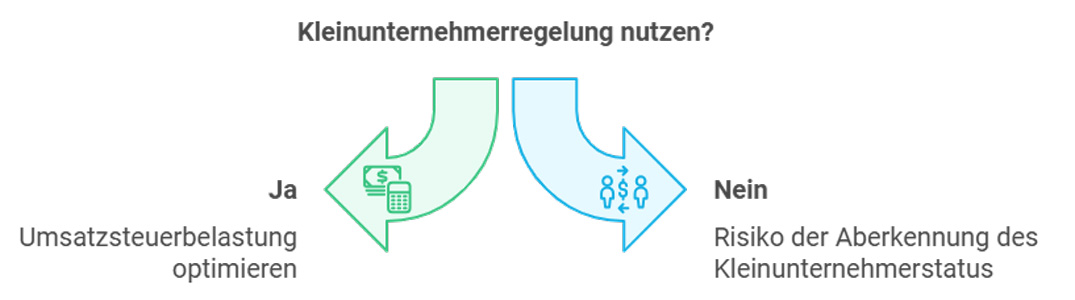

Die Kleinunternehmerregelung bietet Unternehmen Spielraum für steuerliche Planungen, birgt aber auch potenzielle Herausforderungen.

Was zählt als Umsatz?

Für die Umsatzgrenze zählen nur umsatzsteuerpflichtige Umsätze. Ein Arzt, der normalerweise umsatzsteuerfreie Heilbehandlungen erbringt, könnte z. B. bis 22.000 EUR durch steuerpflichtige Tätigkeiten wie Gutachten erzielen, ohne die Kleinunternehmergrenze zu überschreiten.

Verzicht auf die Kleinunternehmerregelung

Ein freiwilliger Verzicht auf die Kleinunternehmerregelung ist sinnvoll, wenn das Unternehmen überwiegend B2B-Kunden bedient. Ein solcher Verzicht erlaubt den Vorsteuerabzug, während die Umsatzsteuerbelastung für Geschäftskunden keinen Nachteil darstellt, da diese ebenfalls zum Vorsteuerabzug berechtigt sind.

Gestaltungsoptionen zur Nutzung der Kleinunternehmerregelung

Die Kleinunternehmerregelung bietet Gestaltungsmöglichkeiten, um die Umsatzsteuerbelastung gezielt zu optimieren. Ein Beispiel ist die Aufteilung von Umsätzen auf mehrere Unternehmen, um die Umsatzgrenzen der Regelung einzuhalten. Hierbei ist jedoch Vorsicht geboten, da die Finanzgerichte die Nutzung solcher Konstruktionen zur Umgehung der Umsatzsteuerpflicht als missbräuchlich ansehen können.

Das Finanzgericht Berlin-Brandenburg (FG Berlin-Brandenburg, Urteil v. 21.6.2017, 7 K 7096/15, MwStR 2017, 847, m. Anm. Endres-Reich) hat etwa im Fall einer Steuerberatungs-GmbH, die ihre Umsätze auf mehrere von ihr gehaltene Kommanditgesellschaften verlagerte, diese Gestaltung als missbräuchlich gemäß § 42 AO beurteilt. Der Bundesfinanzhof (BFH, Urteil v. 11.7.2018, XI R 26/17, BFH/NV 2019, 182, MwStR 2019, 78, m. Anm. Schüler-Täsch) bestätigte dieses Urteil und lehnte die Anwendung der Kleinunternehmerregelung ab, sah jedoch statt § 42 AO eine „zweckwidrige Inanspruchnahme“ des § 19 Abs. 1 UStG als Grund für die Versagung der Nichterhebung der Umsatzsteuer.

Unternehmen sollten diese Entscheidungen berücksichtigen, wenn sie die Kleinunternehmerregelung nutzen möchten, und sicherstellen, dass keine „zweckwidrige Inanspruchnahme“ vorliegt, da diese zu einer Aberkennung des Kleinunternehmerstatus führen kann.

Neugründungen und Umsatzprognose

Für neu gegründete Unternehmen ist es wichtig zu beachten, dass die Umsatzgrenze im Jahr der Gründung ab 2025 ebenfalls 25.000 EUR beträgt. Allerdings handelt es sich bei dieser Grenze grundsätzlich um eine Jahresgrenze. Bei Neugründungen muss die Umsatzgrenze jedoch zeitanteilig auf den Monat heruntergebrochen werden, abhängig vom Gründungszeitpunkt im Kalenderjahr.

Beispiel: Wenn ein Unternehmen erst im November gegründet wird, stehen statt des gesamten Grenzbetrags von 25.000 EUR nur noch zwei Zwölftel zur Verfügung, da nur noch zwei Monate im Jahr verbleiben. Das heißt, bereits bei einem Umsatz von 4.166 EUR würde die Kleinunternehmergrenze überschritten, und das Unternehmen müsste die Regelbesteuerung anwenden.

Bereits der Umsatz, mit dem diese (zeitanteilige) Grenze überschritten wird, unterliegt der Regelbesteuerung. Umsätze bis zum Zeitpunkt des Überschreitens bleiben steuerfrei.

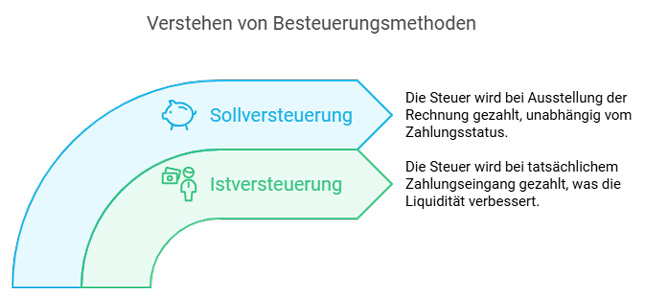

Ist- und Sollversteuerung: Bedeutung und Neuregelung ab 2028

Im Umsatzsteuerrecht gibt es zwei Methoden, wie Unternehmen die Umsatzsteuer an das Finanzamt abführen können: die Istversteuerung und die Sollversteuerung. Beide Ansätze haben für das zahlungspflichtige Unternehmen, das Rechnungen stellt, und für den Kunden, der die Vorsteuer abziehen möchte, erhebliche Unterschiede.

Unterschied zwischen Ist- und Sollversteuerung

-

Istversteuerung: Bei der Istversteuerung muss das Unternehmen die Umsatzsteuer erst an das Finanzamt abführen, wenn es die Zahlung für die erbrachte Leistung oder gelieferte Ware tatsächlich erhalten hat. Das bedeutet, dass Unternehmen, die die Istversteuerung anwenden, die Umsatzsteuer nicht vorfinanzieren müssen und somit eine bessere Liquidität behalten.

-

Sollversteuerung: Bei der Sollversteuerung hingegen muss das Unternehmen die Umsatzsteuer bereits dann abführen, wenn die Leistung erbracht und die Rechnung gestellt wurde – unabhängig davon, ob der Kunde die Rechnung bereits bezahlt hat. Das Unternehmen geht in Vorleistung und trägt das Risiko, die Umsatzsteuer abzuführen, selbst wenn der Kunde später oder womöglich gar nicht zahlt.

Für Unternehmen, die mit Zahlungsausfällen rechnen müssen oder deren Kunden oft lange Zahlungsziele haben, bietet die Istversteuerung eine erhebliche Erleichterung. Besonders für kleinere und mittlere Unternehmen oder Freiberufler, die ihre Umsatzsteuer nicht vorfinanzieren können oder wollen, ist die Istversteuerung vorteilhaft.

Voraussetzungen und Grenzen der Istversteuerung

Aktuell können Unternehmen die Istversteuerung in Anspruch nehmen, wenn ihr Umsatz im Vorjahr 800.000 EUR nicht überschritten hat. Freiberufler, unabhängig von ihrer Umsatzhöhe, können die Istversteuerung ebenfalls nutzen. Die Regelung ist besonders hilfreich für Unternehmen, die nur dann Umsatzsteuer abführen müssen, wenn sie selbst das Geld von ihren Kunden erhalten haben.

Neuerung ab 2028: Vorsteuerabzug bei Rechnungen von Istversteuerern

Die neue Regelung ab 2028 bringt eine Änderung für Unternehmer, die Leistungen von Istversteuerern beziehen:

-

Aktuell: Der Kunde, der eine Rechnung erhält, kann den Vorsteuerabzug geltend machen, sobald ihm die Rechnung vorliegt und die Leistung bereits erbracht wurde, unabhängig davon, ob der Rechnungsbetrag bereits gezahlt wurde.

-

Ab 2028: Unternehmen, die Leistungen von einem Istversteuerer beziehen, können die Vorsteuer erst dann abziehen, wenn sie die Rechnung tatsächlich bezahlt haben. Für Unternehmer bedeutet das, dass sie ab 2028 genauer prüfen müssen, ob die Rechnung von einem Istversteuerer stammt. Diese Information wird sich aus der Rechnung ergeben, da künftig eine spezielle Angabe darauf hinweist, dass es sich um eine Istversteuerung handelt.

Auswirkungen und Missbrauchsvermeidung

Die Änderung zielt darauf ab, missbräuchliche Gestaltungsmöglichkeiten einzuschränken, bei denen Unternehmen bisher die Vorsteuer bereits vor Zahlung abziehen konnten, obwohl der leistende Unternehmer die Umsatzsteuer selbst erst nach Zahlungseingang abführen musste. Ab 2028 wird also der Zeitpunkt des Vorsteuerabzugs bei Istversteuerern an den Zahlungseingang gekoppelt, was eine gerechtere Handhabung ermöglicht.

Fazit und Beratungsangebot von steuerberaten.de

Die neuen Regeln zur Kleinunternehmerregelung und die Änderungen im Bereich der Ist- und Sollversteuerung ab 2028 bringen für Unternehmer zahlreiche Anpassungen mit sich. Die höheren Umsatzgrenzen bieten neue Möglichkeiten, steuerliche Gestaltungspotenziale auszuschöpfen und die Liquidität zu optimieren. Jedoch sind mit diesen Änderungen auch neue Pflichten verbunden, insbesondere in der Rechnungsstellung und Buchhaltung.

steuerberaten.de unterstützt Sie gerne bei allen Fragen rund um die Umsatzsteuer und deren optimale Gestaltung. Unsere erfahrenen Steuerberater helfen Ihnen, die neuen Regelungen rechtssicher zu nutzen, und beraten Sie umfassend zur Kleinunternehmerregelung und zu weiteren steuerlichen Themen. Kontaktieren Sie uns gerne, um Ihre individuellen Fragen und Möglichkeiten zu besprechen.

Podcast-Folge:

Hören Sie sich auch die Folge aus dem Podcast "Sei doch nicht besteuert" mit Fabian Walter, alias "Steuerfabi" und mir an.

Die Inhalte unserer Seiten wurden mit größter Sorgfalt erstellt. Für die Richtigkeit, Vollständigkeit und Aktualität der Inhalte können wir jedoch keine Gewähr übernehmen. Die Inhalte spiegeln lediglich die Rechtslage zum Zeitpunkt der Veröffentlichung dar und können eine Steuer- und/oder Rechtsberatung im Einzelfall nicht ersetzen. Gerne können Sie sich bei Fragen direkt an unsere Kanzlei wenden.