Die Weihnachtsfeier gehört zu den beliebtesten Betriebsveranstaltungen und ist für viele Unternehmen der festliche Höhepunkt des Jahres. Doch neben der Organisation der Feierlichkeiten müssen Arbeitgeber auch die steuerlichen Aspekte im Blick behalten. Dieser Leitfaden erklärt Ihnen, worauf Sie bei der steuerlichen Behandlung von Weihnachtsfeiern achten müssen.

Der 110-Euro-Freibetrag: So funktioniert die steuerliche Begünstigung

Grundsätzlich wertet das Finanzamt Betriebsveranstaltungen wie Weihnachtsfeiern als Arbeitslohn. Der Gesetzgeber hat jedoch einen Freibetrag von 110 Euro pro Mitarbeiter und Veranstaltung festgelegt. Dieser kann für maximal zwei Betriebsveranstaltungen im Jahr genutzt werden. Übersteigen die Kosten pro Person diese Grenze, wird nur der darüber hinausgehende Betrag steuerpflichtig.

Besonders wichtig für die Berechnung: Die Gesamtkosten der Veranstaltung werden durch die Zahl der tatsächlich anwesenden Teilnehmer geteilt. Sagen also eingeladene Mitarbeiter kurzfristig ab, erhöht sich der Anteil pro Person entsprechend. Die gute Nachricht für Arbeitgeber: Interne Planungskosten, etwa für Mitarbeiter, die die Weihnachtsfeier organisieren, bleiben bei der Berechnung außen vor.

Einmalige Anfrage

Haben Sie eine dringliche, steuerliche Frage?

Dann mailen sie uns! Unsere Experten beantworten Ihre Steuerfragen, erstellen Ihre Steuererklärung oder beraten Sie hinsichtlich steuerlicher Einzelfälle. Garantiert schnell und unkompliziert.

Anfrage stellenDie Pauschalversteuerung als attraktive Alternative

Überschreiten die Kosten pro Person den Freibetrag von 110 Euro, bietet das Steuerrecht eine praktische Lösung: Die Pauschalversteuerung nach § 40 Abs. 2 Satz 1 Nr. 2 EStG. Dabei fallen 25 Prozent pauschale Lohnsteuer an, zuzüglich 5,5 Prozent Solidaritätszuschlag und gegebenenfalls pauschale Kirchensteuer. Der große Vorteil: Bei dieser Variante entstehen keine Sozialversicherungsbeiträge.

Allerdings gibt es eine wichtige Frist zu beachten: Die Pauschalsteuer muss bis zum 28. Februar des Folgejahres abgeführt werden, wie das Bundessozialgericht in seinem Urteil vom 23.04.2024 (B 12 BA 3/22 R) festgelegt hat. Nur dann bleibt die Sozialversicherungsfreiheit erhalten.

Teilnehmerkreis: Wer darf mitfeiern?

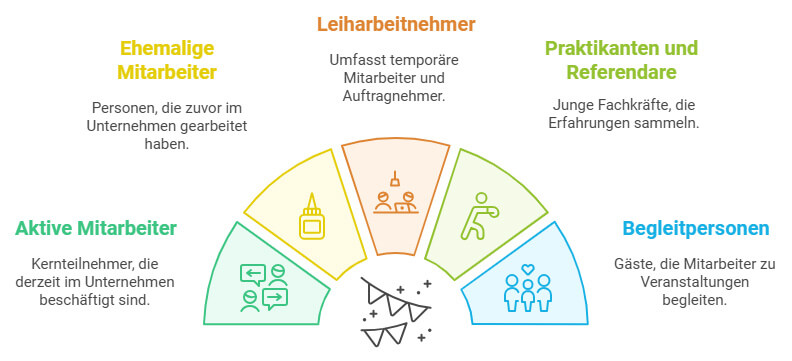

Eine Betriebsveranstaltung lebt von ihren Teilnehmern. Der Gesetzgeber fasst den Kreis der begünstigten Teilnehmer dabei recht weit: Neben aktiven Mitarbeitern dürfen auch ehemalige Mitarbeiter, Leiharbeitnehmer, Beschäftigte anderer Konzernunternehmen sowie Praktikanten und Referendare teilnehmen. Auch Begleitpersonen sind willkommen und werden bei der steuerlichen Behandlung berücksichtigt.

Geschäftsfreunde als besonderer Fall

Nehmen überwiegend Geschäftsfreunde an der Veranstaltung teil, ändert sich die steuerliche Einordnung grundlegend. Statt einer Betriebsveranstaltung liegt dann eine Geschäftsbewirtung vor. Dies hat weitreichende Konsequenzen: Die Kosten können nur zu 70 Prozent als Betriebsausgaben abgesetzt werden, und es fällt eine höhere Pauschalsteuer von 33,75 Prozent nach § 37b EStG an.

Umsatzsteuerliche Behandlung richtig handhaben

Bei der Umsatzsteuer hat der Bundesfinanzhof mit seinem Urteil vom 10.05.2023 (V R 16/21) klare Vorgaben gemacht: Ein Vorsteuerabzug ist grundsätzlich nicht möglich, da die Veranstaltung der Förderung privater Zwecke der Mitarbeiter dient. Nur wenn die Kosten unter 110 Euro pro Person bleiben, können Sie die Vorsteuer als Aufmerksamkeit geltend machen. Wichtig: Anders als bei der Lohnsteuer handelt es sich hier um eine Freigrenze. Wird sie überschritten, entfällt der Vorsteuerabzug komplett.

Geschenke sinnvoll integrieren

Viele Arbeitgeber möchten ihre Mitarbeiter zur Weihnachtsfeier auch beschenken. Sachgeschenke können dabei in die steuerliche Begünstigung einbezogen werden. Allerdings prüft das Finanzamt Geschenke mit einem Wert über 60 Euro besonders kritisch. Positiv: Auch Mitarbeiter, die an der Feier nicht teilnehmen können, dürfen ihr Geschenk nachträglich erhalten. Für die Geschenke kann auch der Freibetrag von 110 Euro und darüber hinaus die Pauschalversteuerung von 25% genutzt werden.

Podcast-Folge:

Hören Sie sich auch die Folge aus dem Podcast "Sei doch nicht besteuert" mit Fabian Walter, alias "Steuerfabi" und mir an.

Fazit: Gute Planung ist entscheidend

Die steuerliche Behandlung von Weihnachtsfeiern erfordert eine sorgfältige Planung und Dokumentation. Der 110-Euro-Freibetrag und die Möglichkeit zur Pauschalversteuerung bieten dabei wichtige Gestaltungsspielräume. Besonders wichtig ist die fristgerechte Abführung der Pauschalsteuer bis Ende Februar des Folgejahres, um die Sozialversicherungsfreiheit zu sichern. Mit diesem Wissen können Sie Ihre Betriebsfeier nicht nur genießen, sondern auch steuerlich optimal gestalten.

Die Inhalte unserer Seiten wurden mit größter Sorgfalt erstellt. Für die Richtigkeit, Vollständigkeit und Aktualität der Inhalte können wir jedoch keine Gewähr übernehmen. Die Inhalte spiegeln lediglich die Rechtslage zum Zeitpunkt der Veröffentlichung dar und können eine Steuer- und/oder Rechtsberatung im Einzelfall nicht ersetzen. Gerne können Sie sich bei Fragen direkt an unsere Kanzlei wenden.