Der Traum vom "Workation" in Thailand ist für viele Unternehmer verlockend: Dem deutschen Winter entfliehen und einige Monate von der Wärme Südostasiens aus arbeiten. Doch welche steuerlichen Konsequenzen hat ein solcher temporärer Auslandsaufenthalt? Dieser Artikel klärt die wichtigsten Fragen zur Besteuerung bei einem befristeten Arbeitsaufenthalt in Thailand.

Sie planen als Unternehmer temporär aus dem Ausland zu arbeiten? Unsere Experten bei steuerberaten.de unterstützen Sie bei der steuerlichen Gestaltung Ihres Auslandsaufenthalts. Vereinbaren Sie eine persönliche Beratung für Ihre konkrete Situation.

Steuerliche Pflichten in Deutschland: Was gilt bei Workation in Thailand?

Wer als deutscher Unternehmer seine Wohnung und damit seinen steuerlichen Wohnsitz in Deutschland beibehält, bleibt hier gemäß § 8 AO und § 1 Abs. 1 Satz 1 EStG unbeschränkt steuerpflichtig. Dies bedeutet: Alle weltweit erzielten Einkünfte – also auch die während des Thailand-Aufenthalts erwirtschafteten Gewinne – müssen in Deutschland versteuert werden.

Einmalige Anfrage

Haben Sie eine dringliche, steuerliche Frage?

Dann mailen sie uns! Unsere Experten beantworten Ihre Steuerfragen, erstellen Ihre Steuererklärung oder beraten Sie hinsichtlich steuerlicher Einzelfälle. Garantiert schnell und unkompliziert.

Anfrage stellenSteuerpflicht in Thailand: Ab wann müssen Sie dort Steuern zahlen?

Die deutsche Steuerpflicht ist für uns klar geregelt: Bei Beibehaltung des deutschen Wohnsitzes bleibt die unbeschränkte Steuerpflicht bestehen.

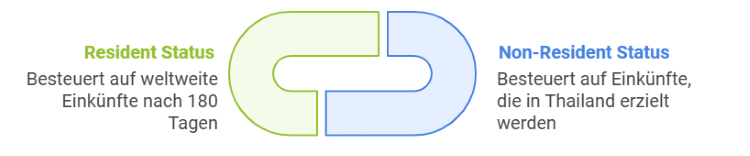

Für die steuerliche Situation in Thailand kommt es nach unserem Verständnis auf den Status als "Non-Resident" oder "Resident" an:

-

Als "Non-Resident" werden die in Thailand erzielten Einkünfte grundsätzlich dort besteuert

-

Der Status als "Resident" mit umfassenderer Steuerpflicht tritt erst ein, wenn man sich mehr als 180 Tage im thailändischen Steuerjahr im Land aufhält

Hinweis: Die Darstellung erfolgt aus deutscher Sicht. Für die konkrete Besteuerung in Thailand empfehlen wir die Beratung durch einen lokalen Steuerexperten.

Doppelbesteuerung Deutschland-Thailand: So vermeiden Sie die Steuerfalle

Da sowohl Deutschland als auch Thailand Anspruch auf die Besteuerung der Einkünfte erheben können, droht eine Doppelbesteuerung. Hier greift das Doppelbesteuerungsabkommen (DBA) zwischen Deutschland und Thailand. Dieses regelt nach Art. 1 und 2 DBA die Verteilung der Besteuerungsrechte zwischen beiden Staaten.

Grundsätzlich gilt: Unternehmensgewinne werden in Deutschland besteuert. Eine Ausnahme besteht nur dann, wenn in Thailand eine Betriebsstätte unterhalten wird. In diesem Fall darf auch Thailand die dieser Betriebsstätte zurechenbaren Gewinne besteuern (Art. 7 Abs. 1 DBA).

Betriebsstätte in Thailand: Diese Fristen sind entscheidend

Eine Betriebsstätte im Sinne des DBA ist eine feste Geschäftseinrichtung, durch die die Tätigkeit des Unternehmens ganz oder teilweise ausgeübt wird (Art. 5 Abs. 1 DBA). Entscheidend ist dabei der Zeitfaktor:

- Zeitliche Grenze: Eine Betriebsstätte entsteht erst bei nicht nur vorübergehender Tätigkeit

- 6-Monats-Regel: Als Richtwert gilt eine Aufenthaltsdauer von sechs Monaten

- Unternehmensleitung: Auch der Führungsort wird erst nach sechs Monaten zur Betriebsstätte

- Kurze Aufenthalte: Bei weniger als sechs Monaten bleibt die Leitung am deutschen Wohnsitz

“Wegzugsbesteuerung“: Die versteckte Steuerfalle bei längeren Auslandsaufenthalten

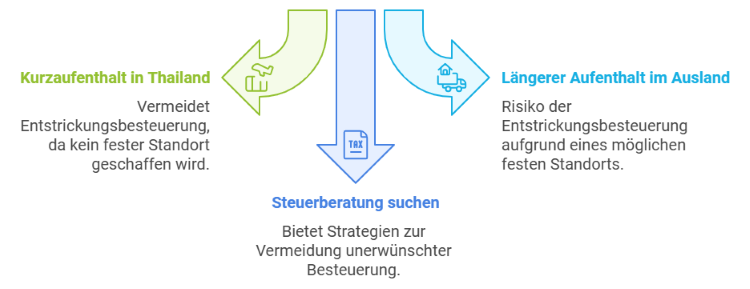

Neben der möglichen Doppelbesteuerung lauert bei Auslandsaufenthalten noch eine weitere steuerliche Gefahr: die sogenannte Entstrickungsbesteuerung nach § 4 Abs. 1 Satz 3 und 4 EStG. Diese greift, wenn Deutschland sein Besteuerungsrecht an einem Unternehmen verliert, etwa weil der Unternehmer seinen Tätigkeitsschwerpunkt dauerhaft ins Ausland verlagert und damit dort eine Betriebsstätte entsteht.

Was bedeutet das konkret? Das deutsche Finanzamt behandelt den Wegzug ins Ausland wie einen fiktiven Verkauf des Unternehmens. Es werden also Steuern fällig, obwohl gar kein tatsächlicher Verkaufserlös erzielt wurde. Diese ungewollte Besteuerung kann erhebliche finanzielle Belastungen verursachen.

Die gute Nachricht: Bei kurzen Aufenthalten unter sechs Monaten in Thailand greift diese Regelung in der Regel nicht. Solange keine Betriebsstätte in Thailand begründet wird, behält Deutschland sein Besteuerungsrecht an Veräußerungsgewinnen (Art. 13 Abs. 2 DBA). Damit ist auch die deutsche Entstrickungsbesteuerung nicht von Bedeutung.

Praxis-Tipp: Um eine ungewollte Entstrickungsbesteuerung zu vermeiden, sollten Sie sich vor einem längeren Auslandsaufenthalt unbedingt steuerlich beraten lassen. Die Experten von steuerberaten.de analysieren Ihre konkrete Situation und entwickeln Strategien, wie Sie die Entstrickungsbesteuerung vermeiden können.

Praktische Gestaltungsempfehlungen

Für deutsche Unternehmer, die temporär aus Thailand arbeiten möchten, ergeben sich folgende Handlungsempfehlungen:

- Aufenthaltsdauer strategisch planen

- Bleiben Sie unter 180 Tagen im thailändischen Steuerjahr, um den Status als "Resident" zu vermeiden

- Planen Sie den Aufenthalt so, dass keine Betriebsstätte entsteht (unter sechs Monate)

- Dokumentation sicherstellen:

- Führen Sie genaue Aufzeichnungen über Ihre Aufenthaltszeiten

- Dokumentieren Sie den temporären Charakter Ihrer Tätigkeit in Thailand

- Steuerliche Compliance:

- Deklarieren Sie alle Einkünfte weiterhin in Ihrer deutschen Steuererklärung

- Prüfen Sie eventuelle Erklärungspflichten nach thailändischem Recht

Individuelle Beratung für Ihren Auslandsaufenthalt

Die steuerliche Gestaltung von Auslandsaufenthalten ist komplex und erfordert eine sorgfältige Planung. Die Steuerberater von steuerberaten.de analysieren Ihre persönliche Situation und entwickeln mit Ihnen eine maßgeschneiderte Strategie für Ihr "Workation"-Vorhaben.

Die Inhalte unserer Seiten wurden mit größter Sorgfalt erstellt. Für die Richtigkeit, Vollständigkeit und Aktualität der Inhalte können wir jedoch keine Gewähr übernehmen. Die Inhalte spiegeln lediglich die Rechtslage zum Zeitpunkt der Veröffentlichung dar und können eine Steuer- und/oder Rechtsberatung im Einzelfall nicht ersetzen. Gerne können Sie sich bei Fragen direkt an unsere Kanzlei wenden.