Die aktuelle Entwicklung in der deutschen Wirtschaft zeigt eine deutliche Tendenz zu Restrukturierungen. Große Unternehmen wie SAP und VW haben bereits umfangreiche Entlassungen angekündigt. In diesem Zusammenhang gewinnt das Thema Abfindungen bei Kündigungen zunehmend an Bedeutung.

Rechtliche Grundlagen der Abfindung

Definition und gesetzlicher Rahmen

Eine Abfindung stellt eine finanzielle Entschädigung dar, die Arbeitnehmer für den Verlust ihres Arbeitsplatzes und des damit verbundenen sozialen Besitzstands erhalten. Wichtig zu wissen: Das deutsche Arbeitsrecht sieht keinen generellen gesetzlichen Anspruch des Arbeitnehmers auf eine Abfindungszahlung bei Beendigung des Arbeitsverhältnisses vor. Dennoch existieren spezielle Abfindungsansprüche, die sich aus verschiedenen rechtlichen Grundlagen ergeben können.

Einmalige Anfrage

Haben Sie eine dringliche, steuerliche Frage?

Dann mailen sie uns! Unsere Experten beantworten Ihre Steuerfragen, erstellen Ihre Steuererklärung oder beraten Sie hinsichtlich steuerlicher Einzelfälle. Garantiert schnell und unkompliziert.

Anfrage stellenSteuerliche Behandlung von Abfindungen

Das progressive Einkommensteuersystem in Deutschland

Um die besondere steuerliche Behandlung von Abfindungen zu verstehen, ist es wichtig, zunächst das deutsche Einkommensteuersystem zu betrachten:

- Der Steuersatz steigt mit zunehmendem Einkommen progressiv an

- Bei hohen Einkommen kann der Spitzensteuersatz von bis zu 47,5% (45% Reichensteuer plus 2,5% Solidaritätszuschlag) erreicht werden

- Jeder zusätzlich verdiente Euro wird in den höheren Einkommensbereichen entsprechend stärker besteuert

Das Problem bei Abfindungszahlungen

Wird eine Abfindung zusammen mit dem regulären Gehalt in einem Jahr ausgezahlt, ergibt sich folgende Problematik:

- Die Abfindung erhöht das zu versteuernde Einkommen erheblich

- Durch die Progressive im Steuertarif wird ein Großteil der Abfindung mit einem sehr hohen Steuersatz belastet

- Dies führt zu einer unverhältnismäßig hohen Steuerbelastung, da die Abfindung eigentlich einen Ausgleich für mehrere Jahre darstellen soll

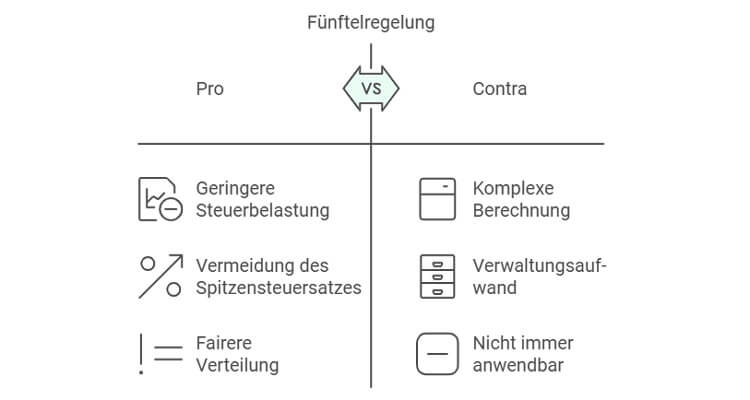

Die Fünftelregelung als Lösung

Um diese übermäßige Steuerbelastung zu vermeiden, wurde die Fünftelregelung eingeführt. Sie funktioniert folgendermaßen:

- Die Abfindung wird rechnerisch auf fünf Jahre verteilt

- Zunächst wird die Steuer auf das reguläre Einkommen berechnet

- Dann wird ein Fünftel der Abfindung zum regulären Einkommen hinzugerechnet und die Steuer neu berechnet

- Die Differenz zwischen beiden Steuerbeträgen wird mit fünf multipliziert

- Dieser Betrag ergibt zusammen mit der Steuer auf das reguläre Einkommen die Gesamtsteuerbelastung

Ein Beispiel zur Veranschaulichung:

- Reguläres Jahreseinkommen: 40.000 €

- Abfindung: 100.000 €

- Ohne Fünftelregelung würden die 100.000 € komplett dem Einkommen hinzugerechnet und größtenteils mit dem Spitzensteuersatz besteuert werden

- Mit Fünftelregelung wird nur ein Fünftel (20.000 €) zum regulären Einkommen hinzugerechnet

- Der sich daraus ergebende niedrigere Steuersatz wird dann auf die gesamte Abfindung angewendet

- Dies führt zu einer deutlich geringeren Steuerbelastung, da nicht die gesamte Abfindung in den Bereich des Spitzensteuersatzes fällt

Wichtige Änderungen ab 2025

Mit dem Wachstumschancengesetz treten ab 2025 bedeutende Änderungen in Kraft:

- Die günstigere Besteuerung nach der Fünftelregelung wird nicht mehr bei der Lohnabrechnung durch den Arbeitgeber berücksichtigt.

- Der Arbeitgeber muss die Abfindung zunächst somit mit dem allgemeinen (hohen) Steuertarif versteuern

- In der Lohnsteuerbescheinigung (Zeile 19) muss die Abfindung weiterhin gesondert ausgewiesen werden

- Die finale Entscheidung über die Anwendung der Fünftelregelung trifft das Finanzamt im Rahmen der Einkommensteuerveranlagung

Wer eine Abfindung erhält sollte also unbedingt eine Einkommensteuererklärung erstellen, um zu überprüfen, ob es durch die Fünftel-Regelung Steuererstattungen gibt.

Abfindung: Diese steuerlichen Gestaltungsmöglichkeiten lohnen sich

Die steuerliche Optimierung einer Abfindung erfordert eine sorgfältige Planung. Hier sind die wichtigsten Gestaltungsmöglichkeiten im Detail:

1. Abfindung: Optimierung des Auszahlungszeitraums

Die Fünftelregelung führt nicht immer automatisch zur optimalen Besteuerung. Insbesondere in folgenden Fällen sollten alternative Gestaltungen geprüft werden: Bei bereits erreichtem Spitzensteuersatz: Die Fünftelregelung bringt keinen wesentlichen Steuervorteil, wenn das reguläre Einkommen bereits im Bereich des Spitzensteuersatzes liegt.

In diesem Fall sollte die Verschiebung der Abfindungszahlung ins Folgejahr geprüft werden. Dadurch kann eine deutlich bessere Steuerlast erreicht werden, wenn im Folgejahr ansonsten keine hohen Einkünfte mehr gibt, weil zum Beispiel der Job verloren gegangen ist und das laufende hohe Einkommen aus der Angestellten Tätigkeit wegfällt.

In dem Jahr nach dem Jobverlust hat man dann gegebenenfalls nur die Abfindung zu versteuern, so dass auch hier die Fünftel Regelung voll zum Tragen kommt und zu einem niedrigen Steuersatz führt.

Es sollte aber unbedingt darauf geachtet werden, dass die Abfindung zusammengeballt, also in einem einzigen Jahr anfällt. Ansonsten gibt es keine Möglichkeit mehr, die Fünftelregelung anzuwenden.

2. Abfindung: Nutzung des Investitionsabzugsbetrags zur Steueroptimierung

Der Investitionsabzugsbetrag bietet eine besonders effektive Möglichkeit zur steuerlichen Optimierung der Abfindung. Diese Gestaltung funktioniert folgendermaßen:

Grundprinzip des Investitionsabzugsbetrags:

- Ermöglicht die Erzeugung von Verlusten bereits drei Jahre vor der tatsächlichen Investition

- Kann bis zu 50% der geplanten Investitionskosten als vorgezogene Betriebsausgabe geltend gemacht werden

- Die Investition muss innerhalb von drei Jahren nach der Bildung des Investitionsabzugsbetrags erfolgen

Optimale Kombination mit der Abfindung:

Ausgangssituation:

- Laufendes Gehalt als positive Einkünfte

- Hohe Abfindungszahlung

- Bildung eines Investitionsabzugsbetrags zur Erzeugung negativer Einkünfte

Steuerliche Wirkung:

- Das laufende Gehalt wird durch die negativen Einkünfte aus dem Investitionsabzugsbetrag neutralisiert

- Dadurch wird das zu versteuernde Einkommen (ohne Abfindung) auf null oder nahe null reduziert

Die Abfindung steht dann steuerlich "isoliert" da.

Optimale Entfaltung der Fünftelregelung:

- Nur ein Fünftel der Abfindung wird für die Steuerberechnung herangezogen

- Da keine anderen positiven Einkünfte vorliegen, wird ein besonders niedriger Steuersatz erreicht

- Die Progression wird effektiv gebrochen, da keine anderen Einkünfte den Steuersatz für die Abfindung nach oben treiben

Beispielrechnung:

- Laufendes Gehalt: 60.000 €

- Geplante Investition: 100.000 €

- Möglicher Investitionsabzugsbetrag: 50.000 €

- Abfindung: 200.000 €

Steuerliche Auswirkung:

- Das laufende Gehalt (60.000 €) wird durch den Investitionsabzugsbetrag (-50.000 €) weitgehend neutralisiert

- Bei der Abfindung wird nur ein Fünftel (40.000 €) für die Steuerberechnung herangezogen

- Dadurch ergibt sich ein deutlich niedrigerer Steuersatz als bei normaler Versteuerung

Wichtige Hinweise:

- Die Gestaltung muss rechtlich und wirtschaftlich sinnvoll sein

- Eine Dokumentation der Betriebseröffnung ist erforderlich um den Investitionsabzugsbetrag bilden zu können. Alternativ kann eine Personengesellschaft (GbR oder GmbH & Co. KG) genutzt werden.

- Die tatsächliche Investition muss innerhalb von drei Jahren erfolgen. Ansonsten erfolgt eine Rückabwicklung des Steuervorteils und Verzinsung mit 1,8% p. a.

- Professionelle steuerliche Beratung ist unbedingt erforderlich

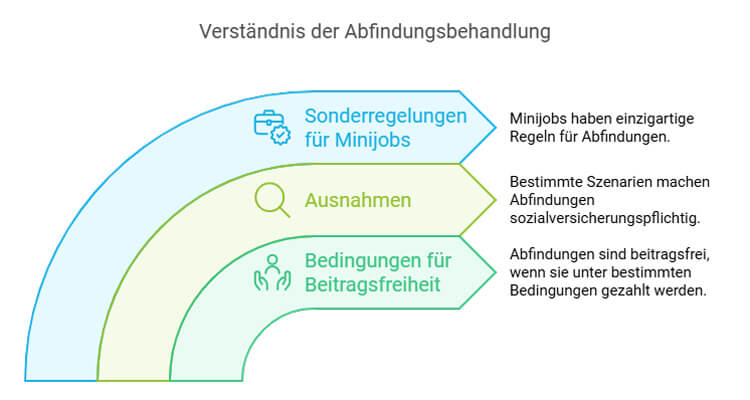

Abfindung: Sozialversicherungsrechtliche Behandlung

Sozialversicherungsrechtlich sind Abfindungen beitragsfrei, wenn sie:

- aufgrund der Beendigung des Beschäftigungsverhältnisses gezahlt werden

- als Entschädigung für den Wegfall künftiger Verdienstmöglichkeiten dienen

- durch Auflösungsurteil im Kündigungsschutzprozess festgelegt wurden

Ausnahmen von der Beitragsfreiheit

Es gibt wichtige Ausnahmen, bei denen Abfindungen sozialversicherungspflichtig sind:

- Kündigungen während der Probezeit mit arbeitsgerichtlich festgelegter Abfindung

- Rückständiges Arbeitsentgelt bei einvernehmlicher Beendigung oder gerichtlicher Auflösung

- Abfindungszahlungen bei fortbestehendem Beschäftigungsverhältnis

Sonderregelungen bei Minijobs

Bei geringfügig entlohnten Beschäftigungen (Minijobs) gelten besondere Bestimmungen:

- Eine Abfindung führt nicht zum Eintritt von Versicherungspflicht in der Kranken-, Pflege- und Arbeitslosenversicherung

- Aber leider ist die pauschale Lohnsteuer von nur 2% bei Abfindungen für Mini-Jobs nicht anwendbar

- Die Einkommensteuer auf die Abfindung des Mini Jobbers erfolgt nach dem persönlichen Steuersatz. Damit gilt der Steuervorteil für laufendes Gehalt von Minijobbern nicht bei einer Abfindungszahlung.

Fazit

Die steuerliche und sozialversicherungsrechtliche Behandlung von Abfindungen erfordert eine sorgfältige Planung unter Berücksichtigung der individuellen Situation. Besonders die ab 2025 geltenden Änderungen im Lohnsteuerabzugsverfahren werden die Handhabung von Abfindungen weiter verkomplizieren. Eine professionelle steuerliche Beratung ist daher dringend zu empfehlen.

Podcast-Folge:

Hören Sie sich auch die Folge aus dem Podcast "Sei doch nicht besteuert" mit Fabian Walter, alias "Steuerfabi" und mir an.

Die Inhalte unserer Seiten wurden mit größter Sorgfalt erstellt. Für die Richtigkeit, Vollständigkeit und Aktualität der Inhalte können wir jedoch keine Gewähr übernehmen. Die Inhalte spiegeln lediglich die Rechtslage zum Zeitpunkt der Veröffentlichung dar und können eine Steuer- und/oder Rechtsberatung im Einzelfall nicht ersetzen. Gerne können Sie sich bei Fragen direkt an unsere Kanzlei wenden.