Die steuerliche Organschaft ist ein wichtiges Konzept im deutschen Steuerrecht, das es ermöglicht, mehrere rechtlich selbstständige Unternehmen für steuerliche Zwecke als eine Einheit zu behandeln. Dies kann insbesondere bei der Körperschaftsteuer, Gewerbesteuer und Umsatzsteuer erhebliche Vorteile bringen und bietet vor allem in Holding-Strukturen oder bei GmbHs interessante Gestaltungsspielräume.

Was ist eine Organschaft?

Eine Organschaft (Steuerrecht) liegt vor, wenn zwei oder mehrere rechtlich selbstständige Unternehmen für steuerliche Zwecke zu einer Einheit zusammengefasst werden. Dabei bleibt jedes Unternehmen zivilrechtlich eigenständig, verliert jedoch in Teilen seine steuerliche Selbstständigkeit. Dies ist besonders bei der umsatzsteuerlichen Organschaft relevant.

In einer Organschaft gibt es zwei zentrale Rollen:

- Organträger: Übergeordnetes Unternehmen mit beherrschender Stellung.

- Organgesellschaft: Untergeordnete Gesellschaft, die in die Struktur des Organträgers eingegliedert ist.

Alle zur Organschaft gehörenden Unternehmen bilden zusammen den sogenannten Organkreis. Die Regelungen zur Organschaft unterscheiden sich je nach Steuerart, sodass für Körperschaftsteuer, Gewerbesteuer und Umsatzsteuer unterschiedliche Voraussetzungen und Rechtsfolgen gelten.

Einmalige Anfrage

Haben Sie eine dringliche, steuerliche Frage?

Dann mailen sie uns! Unsere Experten beantworten Ihre Steuerfragen, erstellen Ihre Steuererklärung oder beraten Sie hinsichtlich steuerlicher Einzelfälle. Garantiert schnell und unkompliziert.

Anfrage stellenDie ertragsteuerliche Organschaft (Körperschaftsteuer und Gewerbesteuer)

Die körperschaftsteuerliche und gewerbesteuerliche Organschaft betrifft die Unternehmensbesteuerung und bietet erhebliche steuerliche Vorteile. Gleichzeitig bringt sie jedoch auch bestimmte Verpflichtungen mit sich.

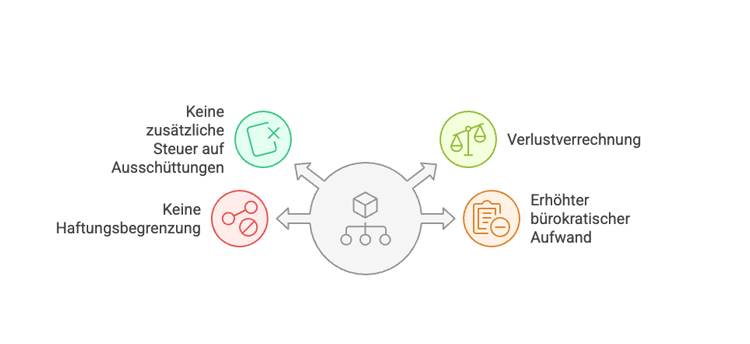

Vorteile einer ertragsteuerlichen Organschaft

1. Keine zusätzliche Steuer auf Gewinnausschüttungen

Die Gewinne der Organgesellschaft werden direkt an den Organträger weitergeleitet, ohne dass eine 1,5%ige Steuer auf Gewinnausschüttungen an eine Holding anfällt. Dies ist besonders vorteilhaft, wenn die Holding-Struktur zur Finanzierung der Beteiligung Kredite aufgenommen hat.

2. Verlustverrechnung innerhalb des Organkreises

Innerhalb eines Konzerns gibt es oft sowohl Gewinn- als auch Verlustgesellschaften. Verluste einer Organgesellschaft können direkt mit den Gewinnen einer anderen Gesellschaft innerhalb des Organkreises verrechnet werden. Ohne eine Organschaft könnten Verluste einzelner Gesellschaften steuerlich nicht genutzt werden.

Nachteile und Risiken der Organschaft

1. Keine Haftungsbegrenzung

Der Organträger muss zwingend für die Verluste der Organgesellschaft aufkommen. Eine hochverschuldete Tochtergesellschaft kann nicht einfach durch Insolvenz „abgestoßen“ werden.

2. Erhöhter bürokratischer Aufwand

Die Organgesellschaft bleibt trotz steuerlicher Integration rechtlich selbstständig und muss weiterhin eine eigene Buchhaltung, einen Jahresabschluss und eine Steuererklärung erstellen.

Voraussetzungen für eine ertragsteuerliche Organschaft

Beteiligte Unternehmen

Organträger kann sein:

- Eine natürliche Person, die unbeschränkt einkommensteuerpflichtig ist.

- Eine unbeschränkt körperschaftsteuerpflichtige juristische Person.

- Eine gewerblich tätige Personengesellschaft.

- Eine inländische Zweigniederlassung eines ausländischen Unternehmens.

Organgesellschaft kann nur sein:

- Eine inländische Kapitalgesellschaft.

- Eine Kapitalgesellschaft aus einem EU-/EWR-Staat, wenn sie ihre Geschäftsleitung in Deutschland hat.

Nicht möglich: Eine Personengesellschaft kann keine Organgesellschaft sein. Ebenso ist eine grenzüberschreitende Organschaft ausgeschlossen, da keine konsolidierte Steuerbemessungsgrundlage für mehrere Länder existiert.

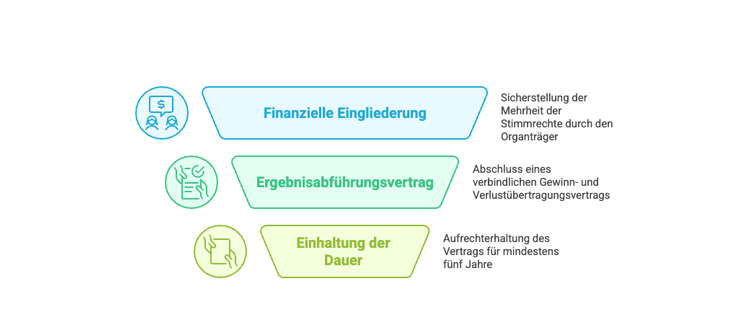

Wichtige Voraussetzungen für die Organschaft

1. Finanzielle Eingliederung

- Der Organträger muss vom Beginn des Wirtschaftsjahres an mehrheitlich an der Organgesellschaft beteiligt sein.

- Die Beteiligung muss die Mehrheit der Stimmrechte umfassen.

2. Ergebnisabführungsvertrag (EAV)

- Dieser Vertrag regelt, dass die Organgesellschaft ihren gesamten Gewinn und Verlust an den Organträger abführt.

- Minderheitsgesellschafter erhalten gegebenenfalls Ausgleichszahlungen.

- Der EAV muss für mindestens 5 Jahre bestehen und im Handelsregister eingetragen werden.

- Er muss tatsächlich durchgeführt werden – eine rein formale Existenz reicht nicht aus. Kritik: In vielen Ländern gibt es dieses Erfordernis nicht, was zu Diskussionen über Bürokratieabbau führt.

3. Keine weiteren Voraussetzungen

Eine organisatorische oder wirtschaftliche Eingliederung ist für die ertragsteuerliche Organschaft nicht erforderlich.

Fazit

Die steuerliche Organschaft (Steuerrecht) kann für Unternehmen erhebliche steuerliche Vorteile bringen, insbesondere bei der Verlustverrechnung und Vermeidung zusätzlicher Steuern auf Gewinnausschüttungen. Gleichzeitig birgt sie auch Risiken, insbesondere durch den Wegfall der Haftungsbegrenzung und den hohen bürokratischen Aufwand.

Häufig gestellte Fragen (FAQ)

1. Kann eine Personengesellschaft eine Organgesellschaft sein?

Nein, nur Kapitalgesellschaften können Organgesellschaften sein. Personengesellschaften scheiden aus.

2. Wie lange muss ein Gewinnabführungsvertrag bestehen?

Der Vertrag muss mindestens 5 Jahre bestehen und während dieser Zeit tatsächlich durchgeführt werden.

3. Ist eine Organschaft grenzüberschreitend möglich?

Nein, eine grenzüberschreitende Organschaft gibt es nicht, da es keine gemeinsame steuerliche Bemessungsgrundlage zwischen verschiedenen Ländern gibt.

4. Welche Vorteile bringt eine Organschaft für eine Holding?

- Keine 1,5%ige Steuer auf Gewinnausschüttungen.

- Möglichkeit der Verlustverrechnung innerhalb des Konzerns.

- Steuerliche Optimierung der Konzernstruktur.

5. Warum ist die Organschaft bürokratisch?

Trotz steuerlicher Einheit bleibt die Organgesellschaft rechtlich selbstständig, weshalb separate Buchhaltung, Jahresabschlüsse und Steuererklärungen erforderlich sind.

Benötigen Sie steuerliche Beratung zur Organschaft?

Unsere Experten von steuerberaten.de helfen Ihnen gerne, die beste steuerliche Lösung für Ihr Unternehmen zu finden!

Die Inhalte unserer Seiten wurden mit größter Sorgfalt erstellt. Für die Richtigkeit, Vollständigkeit und Aktualität der Inhalte können wir jedoch keine Gewähr übernehmen. Die Inhalte spiegeln lediglich die Rechtslage zum Zeitpunkt der Veröffentlichung dar und können eine Steuer- und/oder Rechtsberatung im Einzelfall nicht ersetzen. Gerne können Sie sich bei Fragen direkt an unsere Kanzlei wenden.